小規模企業共済で節税対策!最高161万円所得控除可能?

こんにちは!

みなさん、将来に不安はありませんか?

全く無い人は、いくらお金持ちでもいないと思います。

会社役員や個人事業主が加入できる、お得な制度『小規模企業共済』を分かりやすくまとめてみました!

スポンサードリンク

目次

小規模企業共済ってそもそも何?

小規模企業共済は、「経営者の退職金」制度!

小規模企業共済は、経営者のための制度です。

従業員は、厚生年金をかけることで老後資金に備えることができます。

しかし、個人事業主さんは厚生年金には入れません。

国民年金だけでは不安と思う人もいると思いますが、心強いのがこの「小規模企業共済」です!

ざっくりいうと、事業をやめたときに今までの掛金+α(利息みたいな感じ)で返ってきます。

小規模企業共済は、国がバックについているので安心です。

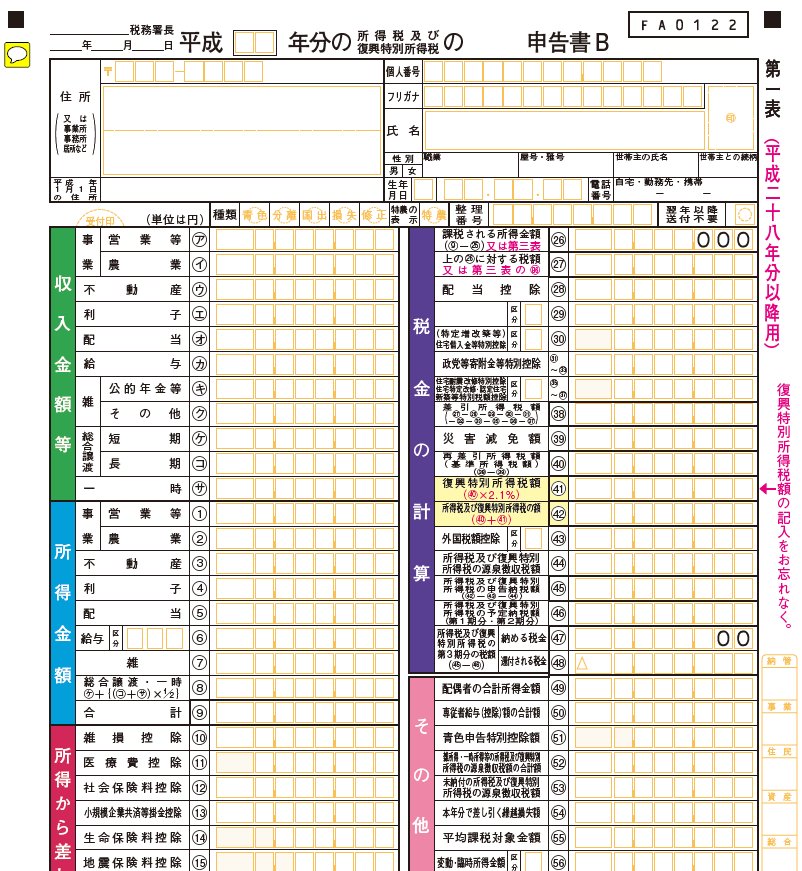

確定申告書の所得控除(左下)に「⑬小規模企業共済等掛金控除」が記載されているくらい、国が推進しているのがよく分かります!

(出典:http://www.nta.go.jp/tetsuzuki/shinkoku/shotoku/yoshiki01/shinkokusho/pdf/h28/02.pdf)

「小規模企業共済制度」は、昭和40年に制定された小規模企業共済法に基づいた制度で50年の歴史があります。この制度は、国が全額出資している独立行政法人中小企業基盤整備機構(中小機構)が運営しており、平成28年3月末時点で約128万人もの個人事業主や共同経営者、小規模企業の役員が加入しています。

引用:http://www.smrj.go.jp/skyosai/052379.html

掛金は、月に1,000円~70,000円(500円刻み)で自分で自由に金額を設定できるのも魅力的です。

小規模企業共済のHPはこちら!

参考:http://www.smrj.go.jp/kyosai/skyosai/index.html

自分は加入できる?【加入要件】

加入できるのは、ざっくり説明すると以下の人です。

①個人事業主…税務署に開業届を出して事業所得の確定申告をしている人

②共同経営者…専従者で個人事業主と一緒に経営している人

③会社の役員…役員登記がされていなければいけません

そして、なおかつ基本的に従業員数が「小規模」である必要があります。

業種によって、人数の線引きが異なります。

◎常時使用する従業員の数が20人以下⇐建設業、製造業、運輸業、サービス業(宿泊業・娯楽業のみ)、不動産業、農業

◎常時使用する従業員の数が5人以下⇐商業(卸売業・小売業)、サービス業(宿泊業・娯楽業を除く)

申し込み時に「小規模」であればOKです!

申し込み後に規模が大きくなって、従業員数が増えて「小規模」でなくなったとしても大丈夫。

増えた時点で、解約する必要もありません。

逆に、従業員数が「小規模」でなくなってしまってからは入れないので要注意です。

スポンサードリンク

納付方法、請求方法はた~くさん!自分にあったものを!

納付方法がいろいろ!

掛金の納付は、口座引き落としが基本です。

※小規模企業共済申込時(初回)、掛金増額時(増額分)に現金払いも可能。

①月払い…毎月18日に1ケ月分の掛金引き落とし

②半年払い…半年ごとに半年分の掛金引き落とし

③年払い…1年ごとに1年分の掛金引き落とし

※参考:④前納…前もって納める⇒納めた年の所得控除になる(詳細は後述)

基本的に①~③までありますが、小規模企業共済申込時に決めます。

ちなみに途中で納付方法を変更することも可能なので安心です。

請求方法もいろいろ!

「まだ申込みもしていないのに請求の話するの?」って感じかもしれませんが、入る前に知っておきたいですよね!

請求は、基本的に『経営者の退職金』と謳っているので、

個人事業主の場合、基本的に廃業したときに行います。

⇒「退職所得」or「公的年金等の雑所得」

ちなみに死亡したときも行えます。

⇒相続の対象になるため、請求できるのは相続した人です。

また、『65歳以上』かつ『15年以上掛け続けていた人』は、事業を続けていても受け取ることができます。

スポンサードリンク

所得控除に使える=節税対策!!

所得控除に使える!

小規模企業共済の掛金は、全額所得控除に使えます。

社会保険料控除と同じ感じで、掛けた金額を所得から引くことができます。

(例)

月10,000円の掛金を1~12月(12か月分)で計12万円払った

⇒⑬欄(小規模企業共済等掛金控除)12万円

預金とどっちがお得?

将来のために行う預金では、利息がたった年間0.001%ほどしかつきません。

もちろん預金に回したからって所得控除になるわけもありません。

⇒預金するよりも小規模企業共済

生命保険(一般生命保険料、個人年金、介護保険料)とどっちがお得?

医療保険や個人年金など、保険会社から提案されているものはたくさんあります。

保険という面ではいろんなものがあって、人それぞれなので一概に良い・悪いは言えませんが…

所得控除の面だけでいえば、生命保険料控除は上限があるため、控除しきれないことがほとんどです。

⇒所得控除の上限という点でいえば、生命保険料払うよりも小規模企業共済

スポンサードリンク

【裏技?】12か月以上の掛金を控除できる!

今年中に支払った掛金を所得控除できる

所得控除できるのは、今年中に支払った掛金です。

今年中というのが大事です!

今年中に来年分の掛金を前納した場合でもOKなのですが、前納期間が1年以内というところに注意が必要です。

1年を超える分は、翌年以降の確定申告の所得控除の対象になります。

毎月払い⇒12月に11か月分前納が一番お得!

1~12月にかけて、毎月払い、半年払い、年払いをしていると12か月分控除できます。

しかし、たくさん納めたいときに12か月よりも多くの月数を所得控除できます。

ただし、2年連続して行うことは出来ません。

そのやり方は、以下の通りです。

①1月~11月まで毎月払い…11か月分

②12月に11か月分前納(12月、1~11月分)…12か月分

⇒合計23か月分

つまり、MAXでいうと、(月額)70,000円×23か月=1,610,000円

【注意】

②(前納)だけを行うと、翌年は12月に引き落とされる1か月分しか所得控除に使えません。

今年…23か月分(1、2、…、11月、12~翌11月)

翌年…1か月分(翌12月)

翌々年以降…12か月分(翌々1~12月)

上記のように、翌年のみ1か月分になってしまいます。

もし、嫌であれば、「毎月払い」⇒12月の「年払い」に払い込み方法変更の手続きを行うか12月にまた②を行えばOKです。

今年…23か月分

翌年…12か月分

翌々年以降…12か月

小規模企業共済のよくあるご質問で以下のようにありました。

今年1年間に払い込んだ掛金は、全額が所得控除になります。年払いや半年払いなどの払込方法(払込区分)に関係なく、今年中に払い込んだ金額がその年の所得控除の対象になります。

なお、前納掛金は1年(12ヶ月)分以内のものが、その年の所得控除の対象となります。引用:http://www.smrj.go.jp/skyosai/qa/tax/000348.html

12か月以内となっているから、上の計算(11か月)に「+1か月分」も可能かもしれません。

でも、12月に12か月分の前納(翌1~12月分)をしてしまったら、「翌年所得控除使えるのか?」と思ったので、上のやり方では11か月分前納でしました。

翌年の12月に12か月前納(翌々年1~12月分)が出来て、それが翌年分の所得控除に使えるのであれば、可能ではありますが…

スポンサードリンク

まとめ

小規模企業共済ってどんな制度か、何となく分かってもらえたでしょうか?

どんな人が入れるのか、どれくらい所得控除ができるのか、そしてお得な掛金払い込み方法についても書いてみました。

小規模企業共済のHPやパンフレットを基にまとめていますので、あくまで参考程度にしていただければ。

小規模企業共済のHPはこちらです。

参考:http://www.smrj.go.jp/kyosai/skyosai/index.html

ざっくり、大事そうなところをまとめてみましたが、教えたいことや注意して欲しいところはまだたくさんあります。

別記事で作成しようと思いますので、そちらも参考にしてもらえたら嬉しいです。

最後までお読みいただき、ありがとうございました!

スポンサードリンク