節税!平成28年開業か従業員雇った個人事業主必見確定申告の仕方までまとめました

こんにちは!

個人事業主の平成28年分の所得税確定申告(H29.3.15期限)で使えるものを紹介します。

今回は、従業員がいる人(給与を支払っている人)向けの「所得拡大促進税制」に注目です!

分かりやすく書いてあるはずの手引きが少し分かりづらかったり、計算が面倒だったりするこの税制。

実は、用紙1枚出すだけで数万円節税できることもあるのです。

「所得拡大促進税制」を初めて知った人でも1から10まで書けるように丁寧にまとめました!

2016年(平成28年)2月に書いた記事も良かったらどうぞ!

(内容:所得税の計算方法、所得控除、税額控除、所得拡大税制【H27年分】)

今から平成28年分の所得控除には使えませんが、少しでも早く始めればお得な小規模企業共済については、こちらをどうぞ!

参考:小規模企業共済で節税対策!最高161万円所得控除可能?

スポンサードリンク

目次

所得拡大促進税制⇒給与上げた分(一部)減税してもいいですよ!

所得拡大促進税制とは…

所得拡大促進税制は、こういう制度です。(経済産業省のHPより)

青色申告書を提出している法人(又は個人事業主)が、下記①~③の全ての要件を満たした場合に、雇用者給与等支給増加額の10%を法人税額(又は所得税額)から控除(税額の10%(中小企業者等は20%)が上限)できる制度です。

引用:http://www.meti.go.jp/policy/economy/jinzai/syotokukakudaisokushin/tebiki.pdf

ざっくり、個人事業主バージョンで分かりやすくすると、

青色申告している事業主が3つの要件を満たしている場合

⇒給与増やした額(適用事業年度の給料ー基準事業年度の給料)の10%分を所得税から控除できます(ただし所得税の最大20%が上限)

あくまで自己申告!しないと損かも!

個人事業主の所得税の申告はあくまで自己申告

誰かが代わりにやってくれるということはありません!

(税理士さんにお願いしている人は多少違うかもしれませんが…)

また、税務署の人が「これ使えますよ!」って教える可能性は低いと思います。

「生命保険料控除ありますか?」くらいは聞かれるかもしれませんが、ずばり「『所得拡大促進税制』使えそうですか?」とは聞かれないと思います。

『所得拡大促進税制』が使える人は結構いるのですが、「自分で使います!」と宣言するように、ある用紙を一枚つけて税額控除のところに書き込まないと適用を受けられません!

確定申告をする前にぜひ一度確認してみて下さい!

確定申告した後でも、更正の請求を行って、税金の還付を受けられるかもしれません。

詳しくは、今から説明していきます!

スポンサードリンク

所得拡大促進税制の大前提「青色申告」と3要件

青色申告

申告は、青色申告と白色申告に分かれます。

青色申告制度とは、こちらです。

⑴原則

新たに青色申告の申請をする人は、その年の3月15日までに「青色申告承認申請書」を納税地の所轄税務署長に提出してください。

⑵新規開業した場合(その年の1月16日以後に新規に業務を開始した場合)

業務を開始した日から2か月以内に「青色申告承認申請書」を納税地の所轄税務署長に提出してください。

(中略)

青色申告の記帳は、年末に貸借対照表と損益計算書を作成することができるような正規の簿記によることが原則ですが、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳のような帳簿を備え付けて簡易な記帳をするだけでもよいことになっています。

青色申告の特典については、別記事を作成予定です。

(メモ)

正規の簿記⇒貸借対照表(B/S)作成義務有り⇒65万円控除

簡易な記帳⇒貸借対照表(B/S)作成義務無し⇒10万円控除

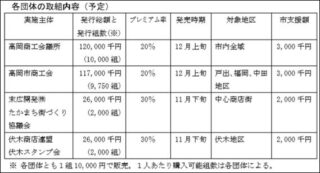

①基準事業年度(H25年)給与×103%≦H28年給与 (H25-H28)≧0.03

① 雇用者給与等支給増加額の基準雇用者給与等支給額に対する割合が増加促進割合以上になっている

引用:http://www.meti.go.jp/policy/economy/jinzai/syotokukakudaisokushin/syotokukakudai.html

「雇用者給与等支給額※3」が、基準事業年度の所得の金額の計算上損金の額に算入される国内雇用者に対する給与等の支給額(「基準雇用者給与等支給額」といいます。)より一定割合(増加促進割合)以上増加しているかを確認します。詳しくは下の表を確認してください。(措法42の12の4①、②三~五)

引用:http://www.meti.go.jp/policy/economy/jinzai/syotokukakudaisokushin/tebiki.pdf

『国内雇用者』とは、個人事業主にとっては雇っている従業員(パート、正社員)という理解で大丈夫です。

専従者は、含まれませんので要注意!

また、下の表とはこの表のことです。

(出典:http://www.meti.go.jp/policy/economy/jinzai/syotokukakudaisokushin/syotokukakudai.html)

【注意】

今回の平成28年分の確定申告については、適用年度が平成27年度のところを見ます。

なぜなら、平成27年度はH27.4.1~H28.3.31に開始する事業年度だからです。

平成28年は、H28.1.1~なので、平成27年度です。

ややこしいですが…

ちなみに基準事業年度(平成24年度)とありますが、同様に考えて平成25年分をいいます。

そのため、増加促進割合(給与の増加分)が3%以上であればOKです。

要するに、H28年給料÷平成25年給料≧0.03(3%)

(参考)

平成27年度税制改正で増加要件が緩和されました。

詳しい数字は、上図の緩和前と緩和後です。

個人事業主は、中小企業者等に該当するので、平成28年度(平成29年分申告)・29年度(平成30年分申告)も増加割合5%⇒3%となりました!

また、このままだと平成30年分までの確定申告でこの『所得拡大促進税制』が終わります。

② H27年給与≦H28年給与 (H27≦H28)

② 雇用者給与等支給額が比較雇用者給与等支給額(前事業年度)以上であること

引用:http://www.meti.go.jp/policy/economy/jinzai/syotokukakudaisokushin/syotokukakudai.html

「雇用者給与等支給額※3」が、前事業年度の所得の金額の計算上損金の額に算入される国内雇用者に対する給与等の支給額(「比較雇用者給与等支給額」といいます。)以上かを確認します。(措法42の12の4①一、②三、六)

引用:http://www.meti.go.jp/policy/economy/jinzai/syotokukakudaisokushin/tebiki.pdf

ざっくり説明すると、前年の給与と今年の給与を比べて増加しているかどうか!

増加していればOKです。

以上ということで、同じでも大丈夫です。

③H27年平均給与<H28年平均給与 (H27平均<H28平均)

③ 平均給与等支給額が比較平均給与等支給額(前事業年度)を超えること

引用:http://www.meti.go.jp/policy/economy/jinzai/syotokukakudaisokushin/syotokukakudai.html

適用年度の継続雇用者※4一人あたりの平均給与(「平均給与等支給額」といいます。)が、前事業年度の継続雇用者一人あたりの平均給与(「比較平均給与等支給額」といいます)を上回っているかを確認します。(措法42の12の4①二、②七、八)

引用:http://www.meti.go.jp/policy/economy/jinzai/syotokukakudaisokushin/tebiki.pdf

継続雇用者給与等支給額、継続雇用者比較給与等支給額とは雇用者給与等支給額、比較雇用者給与等支給額のうち、継続雇用者に係る金額(一般被保険者※5に該当する者に対して支給したものに限り、継続雇用制度の対象である者に対して支給したものを除きます。)を指します。 (措法施行令27の12の4⑪、⑬)

引用:http://www.meti.go.jp/policy/economy/jinzai/syotokukakudaisokushin/tebiki.pdf

『継続雇用者』…前事業年度、適用年度でそれぞれ1回以上給与等の支給がある国内雇用者のことを言います。

『一般被保険者』…労働者のうち、65歳以上で雇用されている者や、1週間の所定労働時間が20時間未満の者等を除いた者(雇用保険の加入対象となる者)で、かつ高年齢継続被保険者、短期雇用特例被保険者及び日雇労働被保険者以外の者

⇒つまり、雇用保険(「週20時間以上働かせる」かつ「31日以上継続して雇用する見込み」)に入っていて前年から働いている人の平均給料が前年の平均給与を上回っているか?ということです!

この③が一番分かりづらいです。

パンフレットを見ると従業員ごとに「Aは継続雇用者、Bは継続雇用者に該当しない」とやっていかなければいけません。

スポンサードリンク

【分かりやすい実例】こんな人は当てはまる?

⑴今年(平成28年)創業して、給料払った!

平成25年4月1日以降に会社を新規設立していて、基準事業年度が存在しない場合は、平成25年4月1日以後に開始する最も古い事業年度(当該事

業年度に給与等の支給がない場合は、国内雇用者に対して給与等を支給する最初の事業年度)の給与等支給額の0.7に相当する金額が基準雇用者等給

与等支給額となります。(措法42の12の4②四ハ、措法施行令27の12の4⑧四)引用:http://www.meti.go.jp/policy/economy/jinzai/syotokukakudaisokushin/tebiki.pdf

要件①【(H28ーH25)≧0.03】…OK

基準事業年度(H25年)に払った給料は0円ですが、適用事業年度(H28年)×0.7を基準雇用者給与等支給額とします。

⇒自動的に要件①を満たします。

(例)H28に創業、給料を100万円払った場合。

H28(適用)100万円、H25(基準)70万円

⇒増加額 30万円(100万円-70万円)

要件②【(H27年)≦(H28)】…OK

前年は0円なので、適用事業年度(H28年)は確実に増加しています。

⇒自動的に要件②を満たします。

要件③【(H27平均)≦(H28平均)】…OK

「一般被保険者に係る継続雇用者」がいないので、「どう計算するの?」って思ってしまいますが、パンフレットを見ると『平均給与等支給額が1円、比較平均給与等支給額が0円とする』と書いてあります。

⇒(適用平均)>(前年平均)ということで、自動的に要件③を満たします。

よって、要件①~③を満たすので、所得拡大促進税制が使えます!

税額控除できる金額は、

H28年給与×30%×10%です。

【注意】

税額控除できる上限が所得税の20%です。

スポンサードリンク

⑵今年から従業員を雇い始めた!(一番インパクト大?)

<基準事業年度に給与等の支給がない場合(事業を営んでいない場合を除く)>

平成25年4月1日より前に事業を開始していたが、基準事業年度に国内雇用者がいなかった(役員のみであった)等の理由で、基準雇用者給与等支給額が0円となる場合は、計算上、基準雇用者給与等支給額を1円とすることとなっています。(措法施行令27の12の4⑧三)引用:http://www.meti.go.jp/policy/economy/jinzai/syotokukakudaisokushin/tebiki.pdf

要件①【(H28ーH25)≧0.03】…OK

上記より、3%を超えるのは確実です。

⇒要件①を満たします。

要件②【(H27年)≦(H28)】…OK

H28(今年)から雇い始めたということで、H27年給与は0円

⇒H27(0円)<H28給与となるので、要件②を満たします。

要件③【(H27平均)≦(H28平均)】…OK

「一般被保険者に係る継続雇用者」がいないので、「どう計算するの?」って思ってしまいますが、パンフレットを見ると『平均給与等支給額が1円、比較平均給与等支給額が0円とする』と書いてあります。

⇒(適用平均)>(前年平均)ということで、自動的に要件③を満たします。

よって、要件①~③を満たすので、所得拡大促進税制が使えます!

税額控除できる金額は、

(H28年給与-1円)×10%です。

一番税額控除が大きいパターンと言えるかもしれません。

【注意】

税額控除できる上限が所得税の20%です。

⑶継続雇用者がいないパターン!

パートしか雇っていない個人事業主が一番分かりやすいです。

要件①【(H28ーH25)≧0.03】

⇒パターン⑴、⑵と違い、実際に計算してみて当てはまるかどうかチェックしなければいけません。

要件②【(H27年)≦(H28)】

⇒パターン①、②と違い、実際に計算してみて当てはまるかどうかチェックしなければいけません。

要件③【(H27平均)≦(H28平均)】…OK

「一般被保険者に係る継続雇用者」がいないので、「どう計算するの?」って思ってしまいますが、パンフレットを見ると『平均給与等支給額が1円、比較平均給与等支給額が0円とする』と書いてあります。

⇒(適用平均)>(前年平均)ということで、自動的に要件③を満たします。

このパターンでは、基本的に⑴、⑵と違い、基本的にOKというのは無いですが、当てはまることが多いです。

最低賃金が上がり続けている影響でもあります。

スポンサードリンク

1から10まで教えます!この用紙にこう計算すればOK!

まずはこの用紙を印刷すべし!

経済産業省のHPには、「参考資料、申請様式について」ということで国税庁HPのリンクがあります。

個人事業主向けのリンク先は「申告書・申告書付表と税額計算書等一覧(申告所得税)」です。

参考:http://www.nta.go.jp/tetsuzuki/shinsei/annai/shinkoku/annai/1557_2.htm

少し分かりづらいですが、下の方にある(下から16番目)、

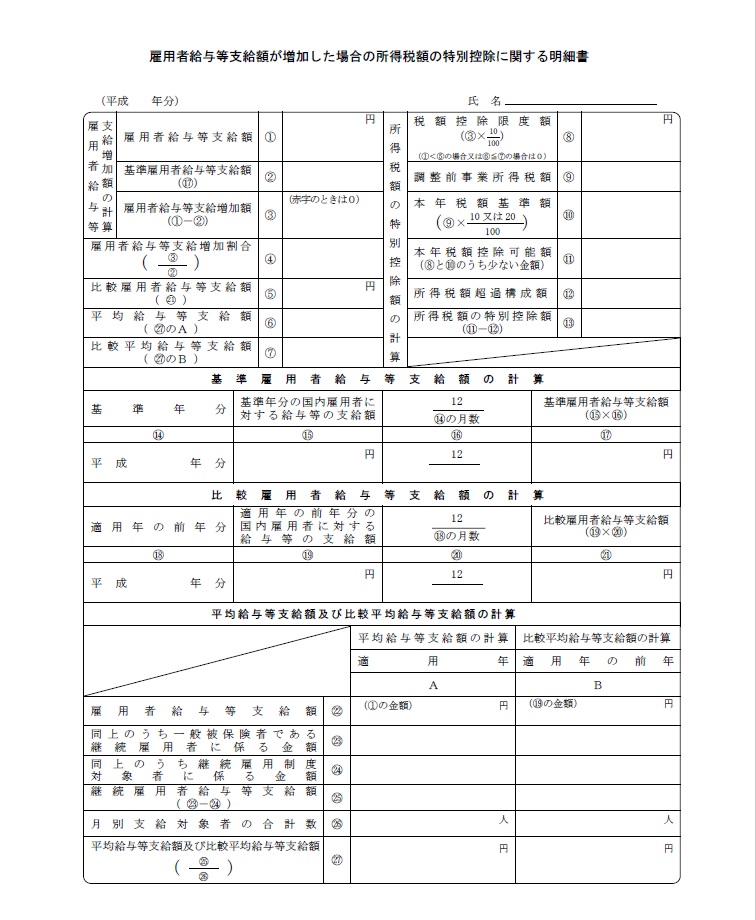

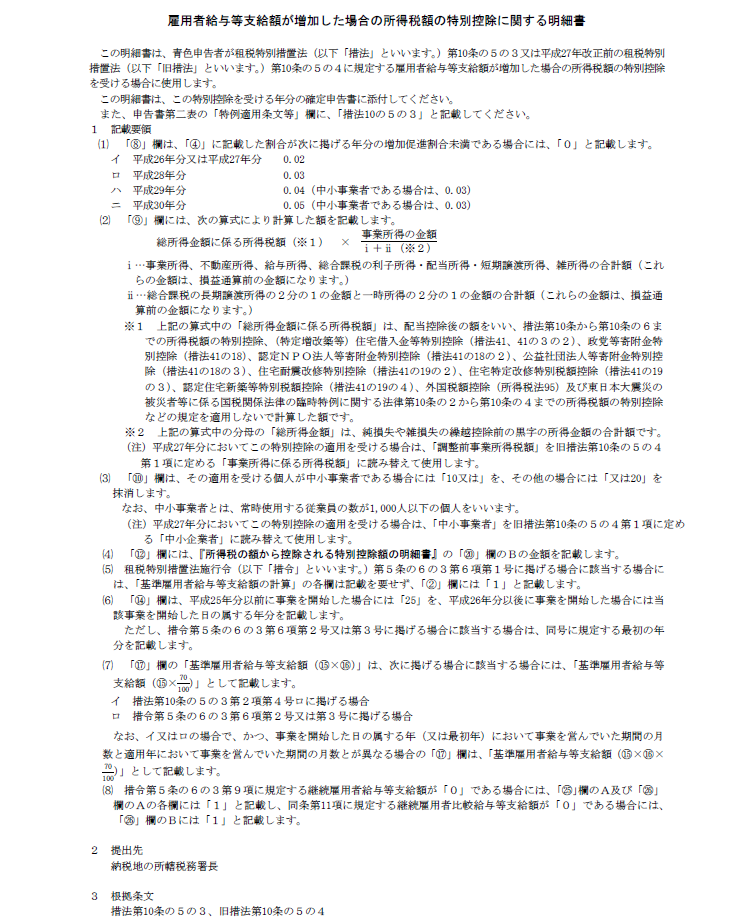

『雇用者給与等支給額が増加した場合の所得税額の特別控除に関する明細書』がこの『所得拡大促進税制』です!

(表面:計算用紙)

(出典:http://www.nta.go.jp/tetsuzuki/shinsei/annai/shinkoku/annai/pdf/029.pdf)

(出典:http://www.nta.go.jp/tetsuzuki/shinsei/annai/shinkoku/annai/pdf/029.pdf)

(裏面:説明文)

(出典:http://www.nta.go.jp/tetsuzuki/shinsei/annai/shinkoku/annai/pdf/029.pdf)

計算して記入していきましょう!

番号ごとにどの数字を入れていけばいいのか解説していきます。

①雇用者給与等支給額…H28年に支払った給与(専従者給与×)

②基準雇用者給与等支給額…⑰(H25給与)

③雇用者等給与支給増加額…①-②(H28-H25)

④雇用者給与等支給増加割合…③/②(0.03以上であればOK)

⑤比較雇用者給与等支給額…㉑(H27給与)

⑥平均給与等支給額…㉗のA(H28平均)

⑦比較平均給与等支給額…㉗のB(H27平均)

⑧税額控除限度額…③×10/100(【H28-H25】×10%)

⑨調整前事業所得税額…基本的に確定申告書B第一表㉗

⑩本年税額基準額…⑨×20/100ないし10/100(個人の場合⑨×20%…上限:所得税×20%)

⑪本年税額控除可能額…⑧と⑩のうち少ない方の金額

⑫所得税額超過構成額…基本的に—でOK(所得拡大促進税制以外の投資税額控除を利用しない場合)

参考:所得税の額から控除される特別控除額に関する明細書(下記リンクの下から3番目)

http://www.nta.go.jp/tetsuzuki/shinsei/annai/shinkoku/annai/1557_2.htm

⑬所得税額の特別控除額…⑪-⑫(基本的に⑪)

この⑬に入っている金額が実際に税額控除できる金額です!

⑭…25(H26年以後に開業した場合26)

⑮基準年分の国内雇用者に対する給与等の支給額…H25給与(専従者×)

⑯…基本的に12/12

⑰…⑮×⑯

⑱適用年の前年分…27

⑲適用年の前年分の国内雇用者に対する給与等の支給額…H27給与(専従者×)

⑳…基本的に12/12

㉑…⑲×⑳

㉒…①、⑲

㉓同上のうち一般被保険者である継続雇用者に係る金額…雇用保険に入っている人の給与(パート×)

㉔同上のうち継続雇用制度対象者に係る金額…65歳までの継続雇用をして雇用保険に入っている人の給与

㉕…㉓-㉔

㉖月別支給対象者の合計数

例:継続雇用者A(1~12月)、B(10~12月)の場合、12人+3人=15人

㉗…㉕/㉖

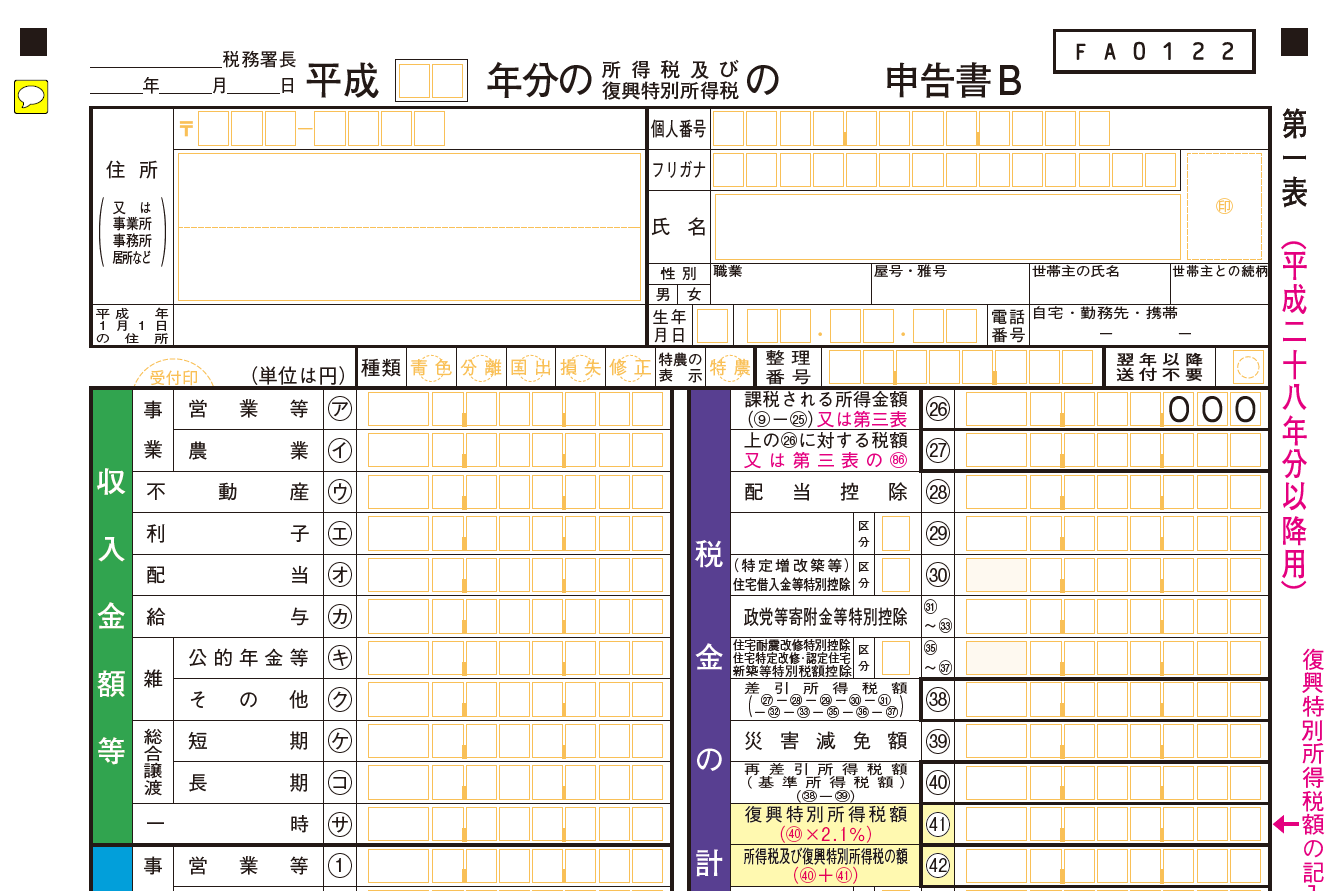

確定申告Bの第一表に書き込もう!

前述の項目の⑬をどこに書き込めばいいのかを説明します。

【申告書B第一表】

(出典:https://www.nta.go.jp/tetsuzuki/shinkoku/shotoku/yoshiki01/shinkokusho/pdf/h28/02.pdf)

ずばり、㉙です!

㉙の左側に投資税額等控除、区分は1を記入します。

右側には、前述項目の⑬の金額を記入しましょう!

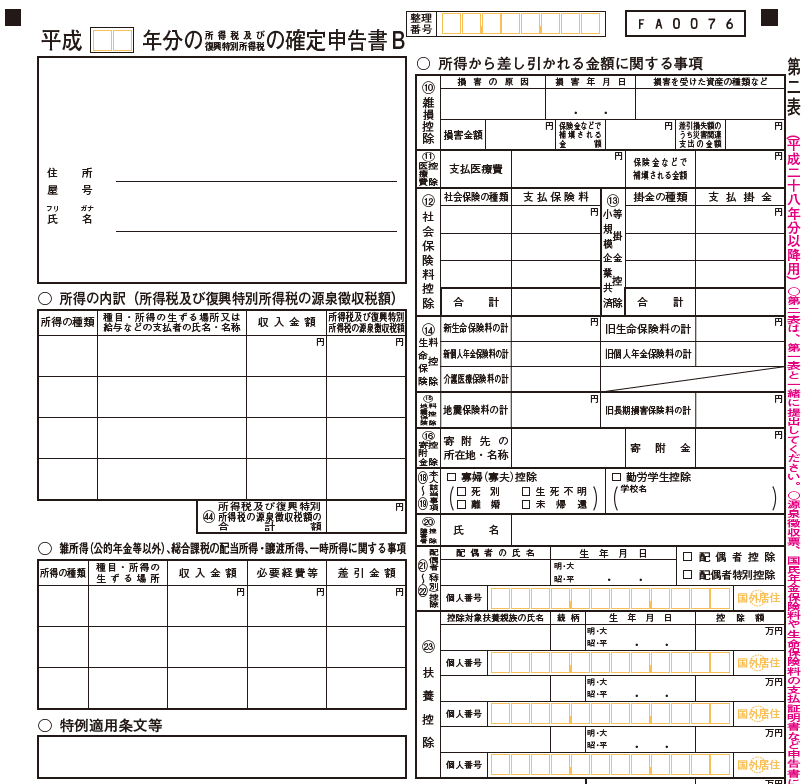

また、こちらも忘れずに記入しましょう!

【申告書B第二表】

「特例適用条文等」欄に、「措法第10条の5の3」!

まとめ

分かりやすくまとめたつもりですが、いかがだったでしょうか?

自分が当てはまるかどうか、一度確認してみましょう!

この記事はあくまで、パンフレットを基にこういうことだろうと自分で考えて作成しました。

あくまで参考になれば幸いです。

詳細については、最寄りの経済産業局に聞いてみましょう。

最後まで、お読みいただきありがとうございました。

スポンサードリンク