配偶者控除見直しはいつ?給料増加による減税拡充も分かりやすく解説!

こんにちは!

平成29年度税制改正について、たくさんの人が興味を持っているであろう、配偶者控除・所得拡大促進税制についてまとめてみました!

知らないと損することがありますので、ぜひ情報を仕入れましょう!

スポンサードリンク

目次

平成29年度税制改正が成立!

平成29年3月27日に成立!

税制改正、正しくは「所得税法等の一部を改正する等の法律」が3月27日に可決・成立されました。

平成29年度税制改正は、平成28年12月22日に閣議決定。

平成29年度税制改正とありますが、平成30年度以降にスタートするものも含まれています。

「平成29年度税制改正」(平成29年4月発行)(財務省)を主の参考として、記事を作成しました。

参考:http://www.mof.go.jp/tax_policy/publication/brochure/zeisei17.htm

配偶者控除の見直し?

配偶者控除ってそもそも何?

配偶者控除をざっくり説明すると…

『結婚している人(夫、妻)に対して、養っている(扶養している)配偶者(妻、夫)がいれば、所得控除してくれる』というものです。

配偶者がどれだけの所得を稼いでいるかによって、扶養しているという条件を満たすかどうかが決まります。

つまり、「たくさん稼いでたら自立してるから、養ってもらってるとは言えないよね?」ってことです。

その線引きが現在、給与収入103万円(所得38万円)です。

給与収入なので、手取りでもらう金額とは少し違います。

また、配偶者控除の範囲を超えたとしても、配偶者特別控除が使えます!

給与収入141万円(所得76万円)までであれば、所得が上がるにつれて段階的に下がっていってしまいますが、所得控除が利用できます。

配偶者控除・配偶者特別控除はどう変わる?

昭和36年に始まった配偶者控除、昭和62年に配偶者特別控除。

これまでに細かい税制改正(所得控除額のアップや収入制限の変更)はありましたが、今回大きな改正を迎えます。

配偶者控除

給与収入103万円まで(所得38万円まで)

⇒103万円まで(所得38万円まで)…所得控除38万円

配偶者特別控除

給与収入103万円超~141万円まで(所得38万円超~76万円まで)

⇒103万円超~150万円まで(所得38万円超~85万円まで)…所得控除38万円

⇒150万円超~201万円まで(所得85万円超~123万円まで)…所得控除38万円から段階的に減少

いつから開始?

平成29年度税制改正なんだから、「平成29年から?」と思った人もいると思いますが、平成30年からスタートします。

なので、来年(2018年)から、奥さん(配偶者)がより働けるようになるかもしれません。

社会保険による130万円・106万円の壁

しかし、社会保険の扶養関係では、130万円の壁があります。

130万円を超えれば、パートだとしても社会保険に加入しなければいけなくなります。

加入するということは、旦那さん(奥さん)の扶養には入れません。

W加入になってしまいますので…

また、平成28年(2016年)10月から106万円の壁になる人も出てきました。

これらの条件を満たす人たちです。

- 勤務時間が週20時間以上

- 1ケ月の賃金が8,8万円以上⇒年収105.6万円以上⇒つまり、年収106万円以上!

- 勤務時間が1年以上見込まれること

- 勤務先の従業員が501人以上であること

501人以上っていうのは、いわゆる大企業なので関係ない人は多いと思いますが…

スポンサードリンク

(個人事業主向け)所得拡大促進税制の拡充

~平成28年分

所得拡大促進税制については、以下の参考記事をご覧いただけたらと思います。

簡単に説明すると、

『青色申告をしている個人事業主が従業員に支払う給料をアップさせたら所得税の減税が出来る』

『平成25年度からの給与増加額の10%を減税できる(上限:所得税の20%)』

平成27年分Ver.(所得控除・税額控除・所得拡大促進税制について)

平成28年分Ver.(平成28年向け所得拡大促進税制)

参考:節税!平成28年開業か従業員雇った個人事業主必見確定申告の仕方までまとめました

いつから変わる?

所得拡大促進税制についても、平成29年度税制改正の対象に入っていました!

いつから変更になるのか?

「平成29年度税制改正」(平成29年4月発行)によると、

※平成29年4月1日以後に開始する事業年度において適用します。

引用:http://www.mof.go.jp/tax_policy/publication/brochure/zeisei17_pdf/zeisei17.pdf

したがって、個人事業主にとっては、1月1日~12月31日が事業年度なので、平成30年分から変更になります!

「から」と書いていますが、今のところ平成30年分までの税制なので、それ以降はどうなるのか分かりません。

ぜひ、延長していって欲しいです。

どのように拡充されるのか?

(出典:http://www.mof.go.jp/tax_policy/publication/brochure/zeisei17_pdf/zeisei17.pdf)

「所得拡大促進税制」(経済産業省HP)

参考:http://www.meti.go.jp/policy/economy/jinzai/syotokukakudaisokushin/syotokukakudai.html

スポンサードリンク

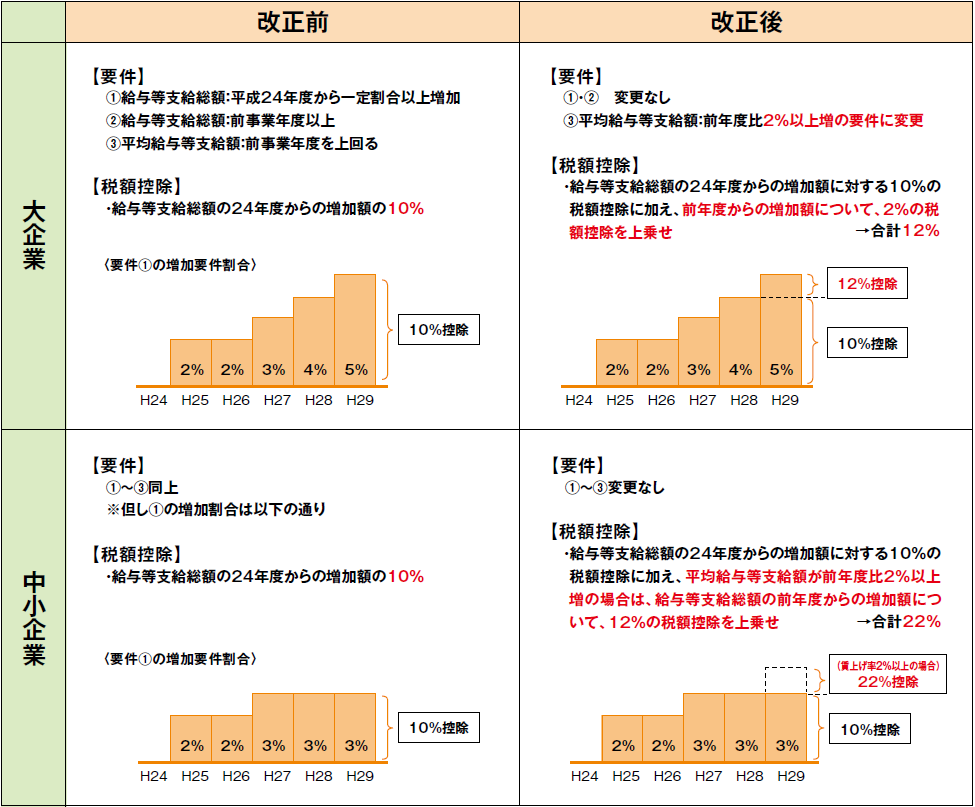

【大企業】

要件③が変更になります。

改正前…要件③平均給与等支給額>前年度

改正後…要件③平均給与支給額≧前年度×102%

そして、税額控除が拡充されます。

◎改正前

H24年度給与支給総額からの増加分×10%

ただし、法人税の10%が上限

◎改正後

(①H24年度給与支給総額からの増加分)×10%+(①のうち前年度からの増加分)×2%

つまり、前年度からの増加分は、今までの10%に2%の上乗せ

ただし、法人税の10%が上限

【中小企業(個人事業主)】

税額控除の拡充がこちら!

大企業に比べてとても大きな拡充です!

個人事業主を基準に書いています。

◎改正前

H25年給与支給総額からの増加分×10%

ただし、所得税の20%が上限

◎改正後

(①H25年給与支給総額からの増加分)×10%+(①のうち前年度からの増加分)×12%

つまり、前年度からの増加分は、今までの10%に12%の上乗せ

ただし、所得税の20%が上限

具体的な数字が入った方が分かりやすいと思うので、例題を考えてみました。

あくまで、拡充について簡単にイメージしやすいように考えているので要件①~③の確認は出来ていると仮定します。

【例】

H25年(基準年度)…給与支給総額100万円

・・・

H29年(前年度)…給与支給総額180万円

H30年(適用年度)…給与支給総額200万円

H25年からの増加額は、100万円

前年からの増加額は、20万円

(改正前)100万円×10%=10万円

(改正後)100万円×10%+20万円×12%=12.4万円

または、80万円×10%+20万円×22%=12.4万円

2.4万円、税額控除できる分が増えます。

(所得税の20%が上限なので、MAX税額控除受けるには、所得税が62万円以上ないといけませんが…)

まとめ

配偶者控除は年収103万円で変わらないが、配偶者特別控除で年収150万円までは、所得控除38万円。

所得税上、103万円の壁が150万円の壁になりましたが、社会保険に関していえば130万円の壁(大企業に勤めている場合106万円)が残っています。

社会保険に加入することは一概に悪いこととは言えませんが、正社員としてバリバリ働けない主婦の方にとっては、頭を悩ませる問題です。

所得拡大促進税制について、個人事業主は平成30年分改正。前年からの給与増加額について10%から22%に拡充されます。

最後までお読みいただき、ありがとうございます。

少しでも参考になれば、幸いです。

スポンサードリンク